Осторожно лизинговое мошенничество под видом кредита под залог ПТС

В Рязанской области активизировались фирмы, которые якобы предоставляют «кредит» под залог ПТС. С юридической точки зрения кредит под залог ПТС должен предусматривать наличие кредитного договора, включающего условие о залоге транспортного средства и, соответственно, закладной. Мошеннические организации, предлагая кредит под залог ПТС, «подсовывают» человеку договор купли-продажи транспортного средства, принадлежащего этому человеку, а также договор лизинга данного транспортного средства. При этом стоимость автомобиля по договору купли-продажи занижается в десятки раз, а условия лизингового договора составлены таким образом, чтоб под любым предлогом забрать транспортное средство в связи с неисполнением любых из его условий. Так, например, условия договора могут ограничивать район перемещения транспортного средства, предусматривать обязанность лизингополучателя хранить транспортное средство только на определенной охраняемой стоянке и др..

Ранее лизинговые сделки заключались в основном в предпринимательской сфере, но статьей 14 Федерального закона от 8 мая 2010 года № 83-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации в связи с совершенствованием правового положения государственных (муниципальные) учреждений» в ФЗ № 164-ФЗ были внесены изменения, в соответствии с которыми упоминание об использовании предмета лизинга в предпринимательских целях было исключено.

Итак, разберемся подробно с данной схемой мошенничества.

Согласно статье 665 ГК РФ по договору финансовой аренды (договору лизинга) арендодатель обязуется приобрести в собственность указанное арендатором имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование. Арендодатель в этом случае не несет ответственности за выбор предмета аренды и продавца. Договором финансовой аренды может быть предусмотрено, что выбор продавца и приобретаемого имущества осуществляется арендодателем.

Проще говоря, лизинговая компания покупает транспортное средство и представляет его в аренду с правом выкупа или без права выкупа лизингополучателю. Лизингополучатель оплачивает лизингодателю, как правило, стоимость части транспортного средства, рассчитанную ежемесячно (если выкуп предусмотрен), а также ежемесячную арендую плату за пользование транспортным средством.

Также отметим, что целями Федерального закона «О финансовой аренде (лизинг)» являются развитие форм инвестиций в средства производства на основе финансовой аренды (лизинга), защита прав собственности, прав участников инвестиционного процесса, обеспечение эффективности инвестирования.

Таким образом, лизинговая деятельность является инвестиционной деятельностью в сфере производства, при которой лизингополучатель получает от лизингодателя инвестиции в виде предоставления временного права пользования и владения транспортным средством, за которые он должен уплачивать арендные платежи.

Предмет лизинга (машина), переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя (пункт 1 статьи 11 ФЗ № 164-ФЗ).

Право лизингодателя на распоряжение предметом лизинга включает право изъять предмет лизинга из владения и пользования у лизингополучателя в случаях и в порядке, которые предусмотрены законодательством Российской Федерации и договором лизинга (пункт 3 статьи 11 ФЗ № 164-ФЗ).

Согласно пункту 2 статьи 13 ФЗ № 164-ФЗ лизингодатель вправе потребовать досрочного расторжения договора лизинга и возврата в разумный срок лизингополучателем имущества в случаях, предусмотренных законодательством Российской Федерации, указанным Федеральным законом и договором лизинга.

В договоре лизинга могут быть оговорены обстоятельства, которые стороны считают бесспорным и очевидным нарушением обязательств и которые ведут к прекращению действия договора лизинга и изъятию предмета лизинга (пункт 6 статьи 15 ФЗ № 164-ФЗ).

Согласно схеме, которую используют мошенники, вы продаете им по договору купли-продажи свое транспортное средство, и его же они предоставляют вам в аренду. Пользуясь правом на изъятие транспортного средства и расторжение договора аренды, установленного пунктом 3 статьи 11, пунктом 2 статьи 13, пунктом 6 статьи 15 Федерального закона «О финансовой аренде (лизинг)» от 29 октября 1998 года № 164-ФЗ, мошенники отнимают автомобиль у собственника.

Также следует отметить, что в силу пункта 5 статьи 15 ФЗ № 164-ФЗ ваш лизинговый договор может и не предусматривать право на выкуп проданного вами лизингодателю транспортного средства. То есть, если в договоре прямо не указано, что предмет лизинга после производства всех платежей или окончания действия договора переходит в собственность лизингополучателя, то он не вправе требовать данного перехода. Следовательно, вернуть транспортное средство обратно будет практически невозможно, даже если вами не нарушены никакие условия договора лизинга.

Также следует иметь в виду, что лизингодатель может уступить третьему лицу полностью или частично свои права по договору лизинга (пункт 1 статьи 18 ФЗ № 164-ФЗ), а также имеет право в целях привлечения денежных средств использовать в качестве залога предмет лизинга.

Помимо всего прочего, лизингополучатель за свой счет осуществляет техническое обслуживание предмета лизинга и обеспечивает его сохранность, а также осуществляет капитальный и текущий ремонт предмета лизинга, если иное не предусмотрено договором лизинга. Ответственность за сохранность предмета лизинга от всех видов имущественного ущерба, а также за риски, связанные с его гибелью, утратой, порчей, хищением, преждевременной поломкой, ошибкой, допущенной при его монтаже или эксплуатации, и иные имущественные риски с момента фактической приемки предмета лизинга несет лизингополучатель, если иное не предусмотрено договором лизинга. Утрата предмета лизинга или утрата предметом лизинга своих функций по вине лизингополучателя не освобождает лизингополучателя от обязательств по договору лизинга, если договором лизинга не установлено иное. При прекращении договора лизинга лизингополучатель обязан вернуть лизингодателю предмет лизинга в состоянии, в котором он его получил, с учетом нормального износа или износа, обусловленного договором лизинга. Если лизингополучатель не возвратил предмет лизинга или возвратил его несвоевременно, лизингодатель вправе требовать внесения платежей за время просрочки. В случае, если указанная плата не покрывает причиненных лизингодателю убытков, он может требовать их возмещения. В случае, если за несвоевременный возврат предмета лизинга лизингодателю предусмотрена неустойка, убытки могут быть взысканы с лизингополучателя в полной сумме сверх неустойки, если иное не предусмотрено договором лизинга.

Итак, рассматривая указанные договорные правоотношения, мы видим, что лизингополучатель и продавец имущества (машины) становится одним лицом. Так как лизингополучатель и продавец имущества (машины) сливается в одно лицо, это становится скорее не инвестиционной деятельностью, а деятельностью по кредитованию под залог имущества по своему выражению. Исходя из изложенного, можно предположить, что формально выкуп имущества лизингодателями у физических лиц с последующей передачей этого имущества этим же физическим лицам в аренду может является притворной сделкой, направленной не только на выход из-под законодательства о кредитовании и контроля со стороны Центрального банка РФ, но и на отъем имущества у населения. Однако в связи с тем, что по своему юридическому обличию правоотношения остаются в сфере регулирования лизинговой деятельности, т.к. в ФЗ № 164-ФЗ прямо предусмотрено то, что продавец может одновременно выступать в качестве лизингополучателя в пределах одного лизингового правоотношения, то говорить о возможной квалификации данных договоров как притворных сделок становится затруднительным, но не невозможным. Учитывая, что целью заключения указанных договоров была не столько купля-продажа, а по сути предоставление кредита под залог, то можно говорить о наличии мнимости или притворности заключенных сделок. Так, согласно разъяснениям, данным в п. 87 Постановления Пленума Верховного Суда РФ от 23 июня 2015 № 25 «О применении судами некоторых положений раздела I части первой Гражданского кодекса РФ», в связи с притворностью недействительной может быть признана лишь та сделка, которая направлена на достижение других правовых последствий и прикрывает иную волю всех участников сделки. Намерения одного участника совершить притворную сделку для применения указанной нормы недостаточно.

Для прикрытия сделки может быть совершена не только одна, но и несколько сделок. В таком случае прикрывающие сделки являются ничтожными, а к сделке, которую стороны действительно имели в виду, с учетом её существа и содержания применяются относящиеся к ней правила (пункт 88 постановления Пленума).

Из содержания указанной нормы и разъяснений Пленума следует, что в случае признания сделки недействительной в связи с притворностью суду необходимо установить действительную волю сторон, выяснить фактические отношения между сторонами, а также намерения каждой стороны.

При определении того, был ли между сторонами заключен договор, каким является содержание его условий и как они соотносятся между собой, совпадает ли волеизъявление сторон с их действительной общей волей, а также является ли договор мнимой или притворной сделкой, суду необходимо применить правила толкования договора, установленные ст. 431 ГК РФ.

Что же касается доказывания факта обмана или введения в заблуждение, то это более трудный путь по признанию заключенных сделок недействительными по сравнению с путем по применению последствий притворной сделки.

При решении вопроса об использовании лизинга для получения кредита населению необходимо принимать во внимание и то обстоятельство, что согласно вышеуказанному ФЗ № 164-ФЗ любой из субъектов лизинга может быть резидентом Российской Федерации или нерезидентом Российской Федерации. Если же лизинговая фирма нерезидент РФ, то вопрос взыскания с нее денежных средств усложняется в разы. Учитывая то обстоятельство, что по закону учредителями лизинговых компаний (фирм) могут быть и юридические лица, вопрос взыскания с них денег за автомобиль становится практически нереальным.

Исходя из вышеприведенных положений законодательства о лизинге и существующей практике, обычным людям использовать для получения кредитных средств такой финансовый инструмент как лизинг не только бессмысленно, нецелесообразно, но и опасно.

Таким образом, беря кредит под залог ПТС, будьте бдительны и читайте договор. Самым лучшим вариантом заключения договоров, предметом которых являются транспортные средства или иное имущество, является их заключение через профессиональных юристов или адвокатов. Если вы намерены взять кредит под залог ПТС, то обращаться необходимо либо в ломбарды, либо в кредитные организации, имеющие лицензию на осуществление кредитной деятельности, а не в лизинговые фирмы, при этом должен заключатся именно кредитный договор и договор залога транспортного средства, а не договор купли-продажи и лизинга.

Примечание: регулирование деятельности ломбардов, кредитных организаций, в т.ч. МФО по предоставлению займов осуществляется Банком России.

КОНСУЛЬТАЦИЮ по вопросам защиты прав потребителей Вы можете получить в Консультационном центре для потребителей ФБУЗ «Центр гигиены и эпидемиологии в Рязанской области», расположенном по адресу: г. Рязань, ул. Островского, д. 51 а, каб. 313. ( тел. 92-97-80 ), а также по телефону горячей линии: 8-800-200-10-62 (время работы: с 09:00 по 17:00 (MSK) в рабочие дни).

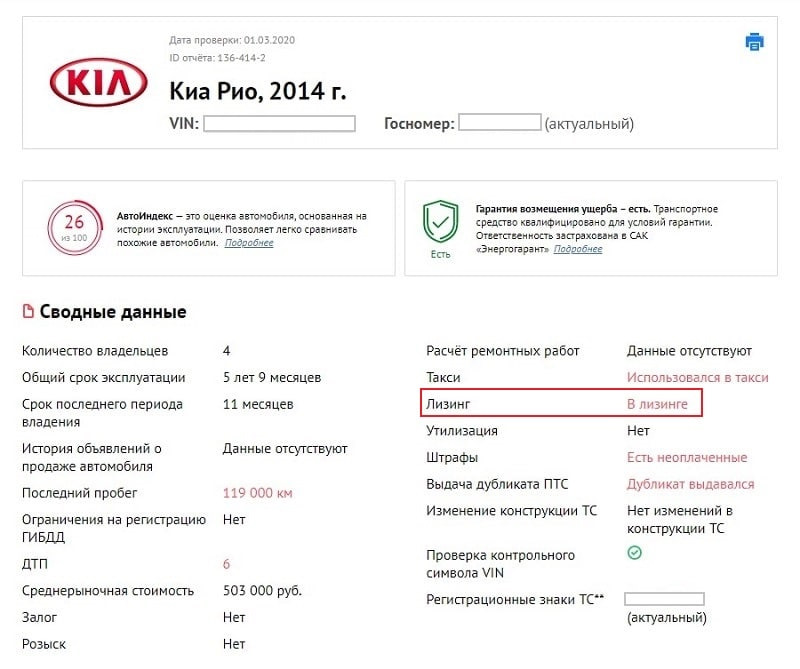

| (c) Федеральное бюджетное учреждение здравоохранения «Центр гигиены и эпидемиологии в Рязанской области», 2006-2021 г. Адрес: 390046, Рязанская область, город Рязань, ул. Свободы, дом 89 Чем опасна покупка лизингового автомобиляПо статистике avtocod.ru, из машин, которые проверялись через сервис в январе и феврале 2020 года, 4,7% числилось в лизинге. Такую цифру мы получили после анализа полных отчетов, отобранных случайным образом из базы онлайн-агрегатора. 0,9% от этой доли пришлось на транспорт специального назначения, 3,8% — на легковые авто. 89% машин принадлежало юридическим компаниям, 11% — частным лицам. Из спецтранспорта в лизинге чаще всего сбывались «КАМАЗы» (37,5%), из легковых — авто марок Toyota (33,4%), Mercedes-Benz (25,0%), BMW (20,8%), Land-Rover (12,5%) и KIA (8,3%). Почему опасно покупать авто в лизинге Лизинговое авто — это авто, арендованное у лизинговой компании на индивидуальных условиях. Лизингополучатель вносит ежемесячные платежи и по истечении договорных обязательств может вернуть или выкупить машину. До этого момента фактическим собственником ТС является фирма, которая приобрела авто и сдала его в аренду частному или юридическому лицу. Однако нерадивые юрлица и частники выставляют авто на продажу, когда договор еще действует. Как не попасться на уловки продавца б/у автомобиля, читайте здесь. Покупать лизинговую машину опасно потому, что: — На автомобиле могут «висеть» регистрационные ограничения, наложенные, например, из-за неуплаты обязательных платежей по лизингу. Вы не сможете переоформить авто на себя, пока не снимете эти ограничения. — Вы можете лишиться машины, если бывший владелец перестанет вносить ежемесячные взносы. Компания, являющаяся фактическим собственником ТС, имеет полное право изъять ее у вас за долги через суд. — Автомобиль может иметь другие юридические проблемы, например, залог или арест. Их лизинговая компания, которой принадлежала машина, может скрыть и от первого лизингополучателя, и от последующего покупателя. — Машины, которые использовалась в коммерческих целях предыдущим владельцем, имеют большой пробег и сильный износ мотора, трансмиссии, деталей подвески, тормозной и топливной системы. На восстановление изношенных узлов потребуются немалые вложения. Чтобы не купить лизинговое авто, проверяйте историю понравившегося экземпляра перед покупкой. Специальные сервисы показывают не только лизинг, но и другие проблемы: залог, ограничения ГИБДД, скрученный пробег и проч. Если продавец говорит, что договор долгосрочной аренды машины больше не действует, запросите справку о закрытии лизинга, а также документ, подтверждающий отсутствие ограничений или залога. Техническое состояние автомобиля рекомендуем проверять вместе со специалистами. От каких продавцов подержанных машин надо держаться подальше, читайте здесь. «Лизинг часто используют для обхода закона о потребительском кредитовании»ИнтервьюКирилл Зимарев, руководитель лизинговой практики StareLegal — Какие проблемы существуют на лизинговом рынке с точки зрения законодательства? — В настоящий момент лизинг во всех регионах, в том числе Свердловской области, стал использоваться для «серых схем» для обхода законодательства о потребительском кредитовании. По закону, выдавать займы физическим лицам может банк, микрофинансовая организация (МФО) или ломбард. Деятельность организаций жестко регулируется: банки должны иметь лицензии, а МФО и ломбарды должны быть включены в специальный реестр Центробанка. Для обхода законодательных ограничений недобросовестные участники рынка часто используют конструкцию договора лизинга. Изначально этот инструмент создавался для обновления основных средств предприятий: покупки оборудования и станков и никогда не использовался физическими лицами. Это такой аналог кредитования под залог для бизнеса, только с другим, более опасным для заемщика распределением рисков. — Каким образом недобросовестные участники рынка используют лизинг в нелегальных схемах? — Законодательные поправки от 2010 года, по которым использование лизинга в предпринимательских целях стало необязательным, были восприняты как легализация возможности заключения договоров с физическими лицами. Хотя изначально закон изменили, чтобы договоры лизинга могли заключать государственные и муниципальные учреждения, которые не занимаются предпринимательством. После этого некоторые крупные лизинговые компании стали предлагать услуги по предоставлению в лизинг автомобилей физическим лицам, которые не являются предпринимателями. Законодательство также выделяет договор возвратного или обратного лизинга, который отличается тем, что продавцом имущества в нем выступает не дилер или производитель товара, а сам лизингополучатель. То есть, собственник получает деньги за продажу своего имущества лизинговой компании и обязуется выкупить его обратно, внося лизинговые платежи. Эта схема вполне законна и широко используется в предпринимательской деятельности для пополнения оборотных средств. Однако после того как в гражданском обороте появился лизинг с гражданами, организации, занимающиеся выдачей займов населению, приспособили договор возвратного лизинга для выдачи займов гражданам вместо заключения жестко регламентированных и регулируемых со стороны государства договоров кредита и микрозайма. — Как во втором случае работают мошенники? — В рамках исполнения договора возвратного лизинга гражданин продает свой автомобиль лизинговой компании и в этот же момент получает его в аренду с обязанностью вносить ежемесячные лизинговые платежи. Однако условия документа сформулированы так, что гражданин с легкостью лишается своего имущества — это и заниженная стоимость автомобиля при заключении договора, и высокий размер неустойки, и множество оснований для расторжения договора лизинга. При любом незначительном нарушении сроков оплаты лизинговая компания-собственник просто забирает автомобиль без участия суда, полиции и судебных приставов. В некоторых случаях в таком порядке люди лишаются и квартир. — Что показывает судебная практика в таких случаях: возможно ли вернуть имущество? — Интересно, что суды Свердловской области в рамках гражданского судопроизводства не находят оснований для защиты интересов граждан, заключивших такие договоры возвратного лизинга. Во всех решениях, где граждане пытаются оспорить заключенные договоры, судьи указывают на то, что условия договора сформулированы четко и недвусмысленно, описок, опечаток не содержат. А из обстоятельств дела не следует, что гражданам препятствовали в ознакомлении с условиями договора, принуждали к его подписанию. За этот год есть по крайней мере семь случаев в региональной судебной практике, когда районные суды Екатеринбурга либо апелляционная инстанция Свердловского облсуда не встала на сторону гражданина. Среди участников в таких делах фигурировали «Лизинг Екатеринбург», «Лизинг Стандарт», «Урал лизинг 66». На федеральном рынке есть пример, когда в отношении такой лизинговой компании проводилась проверка по признакам преступления, предусмотренного ст. 159 УК РФ («Мошенничество»). В начале 2019 года отдел по экономической безопасности и противодействию коррупции УВД по Западному административному округу Москвы провел обыск в рамках проверки сообщения о заключении притворных сделок и введении клиентов в заблуждение. — Что предпринимается со стороны регулятора для предотвращения мошеннических махинаций? — Проблема использования возвратного лизинга для обхода законодательства о потребительском кредитовании остро стоит и в других регионах России. Для ее решения регулятор подготовил проект поправок в Гражданский кодекс, по которым предлагается ограничить возможность заключения договоров возвратного лизинга только случаями, когда лизингополучателем является предприниматель. Почему лизинг не спасет от НДС, и кто вешает вам лапшуХотел сделать публикацию про структурирование, про анонимность и про «левые» симки. Но вот опять. Снова пришел клиент, снова ему там какую-то лапшу в лизинговой компании навешали. В общем, чтоб каждый раз не объяснять заново, напишу у себя в блоге. Нет в лизинге никакого волшебного способа сэкономить НДС. Это вычеты от продавца автомобилей (оборудования). Лизинговая компания их просто перевыставляет. То есть, покупая автомобиль напрямую Вы получите ровно те же налоговые последствия, но только единоразово (по НДС) или чуть более растянутые (по налогу на прибыль, из-за отсутствия повышенного коэффициента амортизации). И кстати, на свои проценты за пользование деньгами лизинговая, в отличие от банка, тоже накручивает НДС. Казалось бы, они накручивают, а мы к вычету берем. Так то оно так, но так бы мы платили 100 рублей проценты и 20 рублей в бюджет, а так платим 120 рублей в лизинговую. Снижая уровень своей налоговой нагрузки и повышая долю вычетов. Так что тут кому как. Стереотип «лизинг выгоднее за счет экономии на налогах» возник исключительно из маркетингового передергивания. Допустим собственник компании хочет купить себе в личное пользование автомобиль. Но деньги все в обороте, и он рассматривает вариант автокредита. При этом он не имеет право на вычет. И тут ему предлагают купить автомобиль на компанию в лизинг. И вуаля! Появляется вычет! И все думает что это какой-то волшебный лизинг. А вычеты (да и затраты по налогу на прибыль) появились не из-за замены кредита на лизинг, а из-за замены покупателя — физика на юрика. Самое интересное, что многие менеджеры лизинговых компаний сами этого не понимают и тоже свято верят в налоговый лизинговый рай. Начинаешь им объяснять — машут на тебя рукой, мол, какой непонятливый. Им сказали выгодней — значит выгодней.

И стереотип «лизинг выгоднее» жил еще и за счет того, что раньше с этим не было проблем. Переоформляли почти по нулевой цене эти тачки и продавали от физиков. А теперь налоговая гаечки подкрутила. Например, я о том, что автосалон, сданный мною по трейд-ину автомобиль, продал следующему узнал из личного кабинета на сайте налоговой еще раньше, чем мне из автосалона позвонили. Потому что база ГИБДД в налоговой видна в онлайн режиме. Налоговая теперь контролирует автоматически все выбытия автомобилей. Я не хочу сказать что это прям критичная проблема. Но покупать автомобиль в лизинг Вы будете сегодня, а продавать года через 3. А какое там будет налоговое администрирование еще непонятно. Точнее понятно. Но верить в это не хочется. Тем более менеджер лизинговой компании так убедительно рассказывает, что все так экономят. И ни у кого проблем нет. С покупателем разобрались. Теперь вопрос что выгоднее: покупать на компанию в лизинг или в кредит — раз налоговые последствие зависят от покупателя, а не от вида договора. С одной стороны лизинг — тот же кредит, просто с накрученным на проценты НДС. С другой стороны, лизинговая компания — это еще одно звено в цепочке финансирования, которое тоже хочет кушать. Она ведь как банк не может привлекать вклады физлиц, получать финансирование от ЦБ РФ. Ей надо где-то деньги брать. В том же банке, в кредит. Можно конечно и у собственника. Но в основном лизинговые компании при банках и какой смысл банку вкладывать деньги в лизинговую компанию, если ставка на выходе там будет та же, а кормить еще целый штат? Ну я сел и посчитал. Клиент как раз недавно взял лизинг, цена оборудования 5,8 млн рублей. В общем я отдисконтировал денежные потоки по графику из лизингового договора. И еще взял у клиента коммерческое предложение от банка на залоговый кредит на эту же поставку по ставке 9,9% годовых.

То есть, расчет подтвердил теорию. Грубо, лизинговая берет у банка деньги также под 10% и кредитует под 16% клиента (в реальности ставки конечно же другие, но смысл тот же). Но в дисконтированные потоки заложена модель оценки стоимости финансового продукта через оценку его доходности для банка (лизинговой). Меж тем они зарабатывают только на перепродаже денег, и налоговый эффект у клиента здесь никак не учитывается. Я построил для этого отдельную модель. Представил как будто есть налогоплательщик, зарабатывающий в месяц 600 тыс. рублей и из них уплачивающий в бюджет ежемесячно 100 тыс. рублей НДС и еще 100 тысяч налога на прибыль. И смоделировал покупку этой компанией оборудования ценой 5,8 млн рублей тремя вариантами: за свои, в лизинг (по имеющемуся договору) и в кредит (по коммерческому предложению. Ну и инфляцию прикрутил, конечно же.

И почти такая же разница остается при любом значении инфляции. Явно выгода по кредиту достигается за счет возмещения НДС в начале со всей стоимости покупки. Ну и покупка за свои, более выгодная при нулевой инфляции почти на миллион рублей (переплата в абсолюте), становится хуже покупки в кредит при инфляции примерно 8% (это и понятно, деньги дешевеют быстрее чем ставка кредита, с корректировкой на налоговую экономию) и становится хуже покупки в лизинг при инфляции примерно 13%.

Посмотрите первое видео курса прямо сейчас, пока действует скидка. Не тяните, в сентябре скидка закончится. Подписаться авторизуйтесь 0 Комментарий Старые |