Ндс при лизинге автомобиля у лизингополучателя 2021

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Рассмотрев вопрос, мы пришли к следующему выводу:

1. Предмет лизинга принимается к бухгалтерскому учету лизингополучателем-балансодержателем по первоначальной стоимости, которая определяется исходя из всей суммы лизинговых платежей, причитающихся к уплате по договору лизинга, включая предусмотренную договором лизинга выкупную цену (если право собственности на предмет лизинга переходит к лизингополучателю по договору лизинга, а не отдельного договора купли-продажи), за исключением НДС и иных возмещаемых налогов.

Соответственно, если предмет лизинга выкупается на основании отдельного договора купли-продажи, выкупная цена предмета лизинга не включается в первоначальную стоимость предмета лизинга. Выкуп предмета лизинга отражается у лизингополучателя как обычная покупка имущества.

Если выкупная цена предмета лизинга включена в общую сумму договора лизинга, то предмет лизинга (автомобиль) принимается к бухгалтерскому учету лизингополучателем-балансодержателем исходя из всей суммы лизинговых платежей, причитающихся к уплате по договору лизинга, включая предусмотренную договором лизинга выкупную цену. При переходе права собственности на предмет лизинга к лизингополучателю его стоимость переводится в состав собственных основных средств и продолжает амортизироваться в прежнем порядке до окончания срока полезного использования.

2. Организация вправе самостоятельно решить вопрос о включении государственной пошлины за регистрацию предмета лизинга (автомобиля) в ГИБДД в его первоначальную стоимость или о ее единовременном признании в составе расходов, закрепив это решение в учетной политике для целей бухгалтерского учета.

Первоначальная стоимость предмета лизинга

Как было указано выше, приобретение предмета лизинга в собственность лизингополучателя может осуществляться в зависимости от того, каким договором предусмотрен переход права собственности на предмет лизинга: договором купли-продажи или договором лизинга.

Рассмотрим бухгалтерский учет приобретения предмета лизинга в зависимости от варианта заключения договора лизинга в случае учета имущества на балансе лизингополучателя, не применяющего досрочно ФСБУ 25/2018 «Бухгалтерский учет аренды»*(1).

Приобретение предмета лизинга на основании отдельного договора купли-продажи

Договором лизинга предусмотрена выкупная стоимость предмета лизинга

В такой ситуации предмет лизинга (автомобиль) принимается к бухгалтерскому учету лизингополучателем-балансодержателем в составе основных средств по первоначальной стоимости, которая определяется исходя из всей суммы лизинговых платежей, причитающихся к уплате по договору лизинга, включая предусмотренную договором лизинга выкупную цену (п. 7, п. 8 ПБУ 6/01).

Отметим, что, если договором лизинга предусмотрена выкупная стоимость предмета лизинга, при выкупе лизингового имущества, учитываемого на балансе лизингополучателя, в соответствии с п. 11 Указаний после погашения всей суммы предусмотренных договором лизинга лизинговых платежей на счетах 01 «Основные средства» и 02 «Амортизация основных средств» производится внутренняя запись, связанная с переносом данных с субсчета по имуществу, полученному в лизинг, на субсчет собственных основных средств.

При этом ПБУ 6/01 и Указания не предусматривают изменения первоначальной стоимости предмета лизинга в том случае, если договором лизинга предусмотрен переход права собственности на него к лизингополучателю. То есть в бухгалтерском учете не отражается выбытие лизингового имущества и не изменяется его первоначальная стоимость. Автомобиль переводится в состав собственных основных средств и продолжает амортизироваться в прежнем порядке до окончания срока полезного использования. Подробнее о различии бухгалтерского учета при выкупе предмета лизинга в зависимости от вида договора смотрите в материале: Вопрос: Бухгалтерские проводки при выкупе предмета лизинга и переходе его в собственность лизингополучателя, если по условиям договора предмет лизинга (автомобиль) учитывается на балансе лизингополучателя (ответ службы Правового консалтинга ГАРАНТ, февраль 2021 г.)

Госпошлина

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Учет основного средства лизингополучателем (баланс лизингополучателя);

— Примерная форма договора лизинга транспортного средства (разработана АО «Лизинговая компания «Европлан»);

— Все об аренде: недвижимость, транспорт и другое имущество (Д.В. Бурняшев, журнал «Библиотечка «Российской газеты», выпуск 12, июнь 2019 г.);

— Вопрос: Бухгалтерский и налоговый учет приобретения грузового автомобиля по договору лизинга (ответ службы Правового консалтинга ГАРАНТ, октябрь 2020 г.);

— Вопрос: Налоговый учет у лизингополучателя-балансодержателя (ответ службы Правового консалтинга ГАРАНТ, июль 2020 г.).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член ААС Каратаева Татьяна

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

————————————————————————-

*(1) В обязательном порядке указанный стандарт применяется начиная с бухгалтерской (финансовой) отчетности за 2022 год. При этом организация может принять решение о применении ФСБУ 25/2018 ранее указанного срока, раскрыв такое решение в бухгалтерской (финансовой) отчетности (п. 48 ФСБУ 25/2018).

НДС при лизинге в 2021 году

Автор: Светлана Валюнина главный бухгалтер-консультант 1С-WiseAdvice

НДС при лизинге в 2021 году

Автор: Светлана Валюнина

главный бухгалтер-консультант 1С-WiseAdvice

Увеличение ставки НДС влечет за собой изменения условий в договорах лизинга, заключенных и до 1 января 2021 года. И без того непростые подсчеты, связанные в том числе с налоговым учетом у обоих участников лизинговой сделки и возмещением НДС лизингополучателем, теперь требуют от бухгалтера быть еще более внимательным и компетентным. Почему доверить учет лучше специалистам, которые знают все особенности и подводные камни бухгалтерского сопровождения финансовой аренды, читайте в публикации.

Лизинг – дело тонкое

Лизинг – своеобразная форма аренды или кредитования с привлечением третьего лица – лизинговой компании. Последняя выкупает у продавца необходимое лизингополучателю имущество и передает тому – в счет регулярных арендных платежей или взносов по кредиту (в зависимости от намерений пользователя).

Когда срок договора лизинга оканчивается, собственность возвращают лизинговой компании или выкупают по остаточной стоимости, которая к финалу сделки значительно снижается за счет амортизации продукции. Ежегодное списание стоимости рассчитывается по специальным формулам и не зависит от фактического износа актива.

Не зависят от реальных действий и некоторые другие учетные и налоговые особенности сделки, например, периодичность исчисления НДС с каждого лизингового платежа, о чем подробнее расскажем ниже.

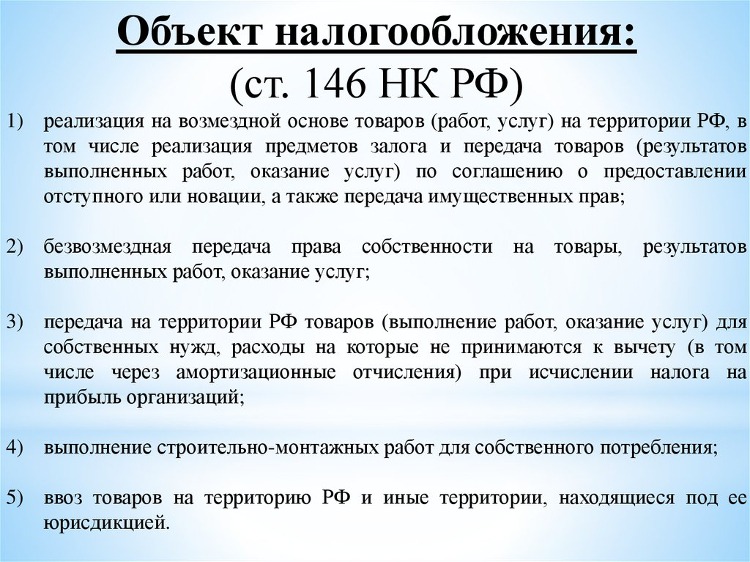

Облагается ли лизинг НДС

Согласно п. 1 ст. 174 НК РФ, НДС уплачивается «исходя из фактической реализации товаров». Следовательно, налог включается в лизинговые платежи, которые лизингодатель получает за оказанные услуги. Лизинговая компания признает свой доход в соответствии с указанной в договоре периодичностью платежей – независимо от того, поступили деньги по факту от контрагента или нет. По сути, осуществление лизингового платежа можно считать реализацией товара или оказанием услуги (исходя из п. 1 ст.146 НК РФ).

Исключение составляют сделки, в которых предметом лизинга являются товары, указанные в ст. 149 НК РФ. На данный момент в контексте лизинга упоминаются медицинские изделия (подп. 33 п. 2 ст. 149 НК РФ).

Учет НДС при лизинге у лизингополучателя

НДС исчисляется и отражается в счете-фактуре с каждого платежа. Регулярные лизинговые платежи учитываются в расходах, а дата их регистрации должна соответствовать периодам, указанным в договоре. Минфин в письме от 23.12.2016 № 03-03-06/1/77533 ссылается на п.1 ст. 272 НК РФ напоминая, что «расходы признаются в том отчетном (налоговом) периоде, в котором эти расходы возникают исходя из условий сделок».

Выкупная стоимость, включая НДС, учитывается только, когда окончится срок действия договора и право собственности на актив перейдет к вашей компании (п. 1 ст. 254; п. 1 ст. 256 НК РФ):

Учет НДС при лизинге у лизингодателя

Итак, лизинговые платежи – и за аренду, и в счет выкупа имущества – облагаются НДС. Так как услуги по договору аренды имеют длительный характер, НДС начисляется так же, как и по обычным договорам аренды: на последний день месяца/квартала, в котором актив передается в лизинг, или на день окончания договора (п. 1 ст. 167 НК РФ). В письме Минфина России от 07.07.2006 № 03-04-15/131 говорится, что «договор финансовой аренды (лизинга) является подвидом договора аренды».

Начисление налога на выкупную стоимость зависит от согласованного с контрагентом порядка ее уплаты. Если стоимость имущества включают в сумму лизингового платежа, НДС исчисляется как с обычного поступления средств, предусмотренного договором.

В случае, когда актив выкупают отдельно, при окончании действия договора, НДС рассчитывается как при реализации основного средства. Возврат предмета лизинга не облагается НДС, так как собственником при таком варианте событий остается лизингодатель (п. 1 ст. 11 Закона о лизинге).

Возмещение НДС при лизинге

Главное условие для возмещения налога – лизингополучатель должен использовать арендуемый или выкупаемый актив в деятельности, облагаемой НДС. В таком случае лизингополучатель вправе заявить НДС к вычету как с лизинговых платежей, так с выкупной стоимости актива – независимо от порядка ее выплаты: в составе регулярных взносов или отдельно (ст. 171, 172 НК РФ).

Для вычета НДС необходимы:

Не исключено, что инспекторы также изъявят желание проанализировать бухгалтерские регистры и налоговую отчетность компании.

Так как лизингодатель не может выписать общий счет-фактуру на полную стоимость контракта, а оформляет данный документ по каждому лизинговому платежу, то лизингополучатель в свою очередь не может сразу заявить к вычету всю сумму НДС, выделенную в цене актива. НДС принимается к вычету на общих основаниях с каждого платежа, подтвержденного счетом-фактурой – независимо от того, у кого на балансе находится объект. Ключевое значение в этом вопросе имеют данные счета-фактуры, а не принадлежность права собственности.

Однако ИФНС может усомниться в том, что в указанном периоде актив использовался в деятельности, облагаемой НДС, если после окончания договора объект остался на балансе у лизингодателя. В этом случае к подготовке документов, доказывающих реальность сделки, бухгалтеру нужно подойти с особой тщательностью.

Лизингополучатель вправе возместить НДС и с авансовых платежей в общем порядке, предусмотренном для авансов (п. 12 ст. 171 НК РФ).

Наши специалисты обеспечат работу вашей организации на среднем уровне налоговых показателей отрасли – а такие компании для инспекторов «не интересны».

Учет лизинга после изменения ставки НДС

В письме Минфина РФ от 10.09.2018 № 03-07-11/64576 уточняется, что лизингодатель с 1 января 2019 года применяет ставку 20% и для договоров, заключенных до указанной даты. Переход права собственности к лизингополучателю, предусмотренный договором, также выполняется по ставке 20%.

Если лизингополучатель внес аванс в прошлом году по ставке 18%, а поставка осуществляется в 2019-м, нужно ориентироваться на условия, прописанные в договоре. В случае, когда контракт предусматривает доплату 2% налога лизингополучателем, оформляется корректировочный счет-фактура (об этом говорится в письме ФНС от 23.10.2018 № СД-4-3/20667@).

Резюмируя, отметим, что финансовая аренда подразумевает множество скрытых рисков, которые должен учитывать в своей работе и бухгалтер, а не только руководитель и юрист.

Поэтому ведение учета и взаимодействие с налоговыми органами по лизинговым операциям лучше доверить опытным экспертам, которые анализируют и оценивают условия вашего контракта, опираясь на свой многолетний опыт в этой области.

Передавая бухгалтерию на аутсорсинг в 1C-WiseAdvice, вы можете быть уверены в том, что:

Проводки по лизингу автомобиля у лизингополучателя

Лизинг: особенности учета для юридических лиц

Взять в лизинг автомобиль в настоящее время могут как физические, так и юридические лица. Но вот обязанность фиксировать операции с таким автомобилем в бухгалтерском и налоговом учете возникает только у юридических лиц.

Одновременно юридические лица могут воспользоваться определенными преференциями, которых нет у физлиц, в частности уменьшить налоговую базу по прибыли на лизинговые платежи и принять к вычету НДС, уплаченный лизингодателю. Важно помнить, что данные преференции применимы при общей системе налогообложения. Использование юрлицами спецрежимов характеризуется своими нюансами, например:

ВАЖНО! С 2022 года всем организациям следует перейти на ФСБУ 25/2018. Начать применение стандарта можно и раньше, зафиксировав нововведения в учетной политике.

Как организации перейти на учет аренды (лизинга) по ФСБУ 25/2018, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Далее в материале пойдет речь о бухучете лизинга автомобиля у юрлиц, находящихся на ОСНО. Вопросов налогового учета касаться не будем, поскольку в профессиональной литературе и публикациях имеются некоторые разночтения, связанные с тем, что законодательно вопросы учета лизинга в РФ не отрегулированы в полном объеме.

В подробностях вопросы разграничения бухгалтерских и налоговых проводок представлены в статьях:

Проводки у лизингополучателя, если автомобиль учитывается на его же балансе

В заключенном договоре на лизинг могут быть прописаны 2 варианта учета автомобиля: на балансе лизингодателя (далее для краткости будем называть его ЛД) и на балансе лизингополучателя (далее — ЛП). В отношении получаемого по лизингу авто действуют те же правила бухучета, что и для другого имущества в лизинге.

Любой договор лизинга содержит нюансы, относящиеся к возможности выкупа предмета договора и порядку формирования и уплаты его выкупной стоимости:

Стандартные бухгалтерские проводки в случае, если ЛП принимает автомобиль на баланс, будут выглядеть так:

Положения договора

Содержание проводки

Примечание

Автомобиль переходит в собственность ЛП.

Стоимость выкупа включена в состав платежей

76/ Арендные обязательства

Принят на баланс автомобиль и отражена общая сумма долга перед ЛД

Проводка делается на суммарные платежи по договору, за весь период его действия, за вычетом НДС

76/ Арендные обязательства

Отражен входной НДС (со всей суммы, учтенной предыдущей проводкой)

01/ Имущество в лизинге

Автомобиль введен в эксплуатацию в составе ОС

76/ Арендные обязательства

76/ Расчеты по лизингу

Отражен периодический платеж по договору

Проводка выполняется за каждый период, за который предусмотрен платеж в договоре. Например, ежемесячно. Сумма проводки — вся сумма очередного платежа, с НДС

76/ Расчеты по лизингу

Оплачен периодический платеж

Принят к вычету НДС

В части «закрытого» лизингового платежа за истекший период по договору.

ВАЖНО! Перечисленный в составе платежа аванс по стоимости выкупа в вычет не берется до фактического выкупа авто. Поэтому в данном случае рекомендуется делать 2 счета-фактуры: на вычет по договорному платежу и на аванс по выкупу

Начислена амортизация автомобиля

С месяца, следующего за месяцем ввода в эксплуатацию.

Автомобиль переходит в собственность ЛП.

Выкупная стоимость не включена в состав лизинговых платежей и платится отдельно в конце договора

76/ Арендные обязательства

Принят на баланс автомобиль и отражен долг по договору перед ЛД

Проводка делается на общую сумму платежей по договору, включая стоимость выкупа, без НДС

76/ Арендные обязательства

Отражен входной НДС

01/ Имущество в лизинге

Автомобиль введен в эксплуатацию в составе ОС

76/ Арендные обязательства

76/ Расчеты по лизингу

Отражен периодический платеж

Проводка выполняется за каждый период, за который предусмотрен платеж в договоре. Например, ежемесячно. Сумма проводки — вся сумма очередного платежа, с НДС

76/ Расчеты по лизингу

Оплата ЛД периодического платежа

Принят к вычету НДС по периодическому платежу

02/ Амортизация имущества в лизинге

Начислена амортизация автомобиля

С месяца, следующего за месяцем ввода в эксплуатацию.

Проводки у лизингополучателя, если автомобиль учитывается на балансе лизингодателя

В данном случае учет у ЛП немного проще. Сам автомобиль приходуется на забалансовый счет, амортизация на него ЛП не начисляется и не учитывается.

Условия договора

Содержание проводки

Примечание

Автомобиль переходит в собственность ЛП.

Цена выкупа включена в состав лизинговых платежей

001 «Имущество в лизинге»

Принят за баланс автомобиль

Проводка делается на сумму (стоимость) автомобиля, за которую его приобрел ЛД. Например, ЛД приобретен автомобиль за 1,5 млн руб. — значит, ЛП приходует автомобиль за балансом по стоимости 1,5 млн руб.

76/ Лизинговые платежи

Начислен очередной платеж

76/ Лизинговые платежи

Отражен входной НДС

76/ Авансы выданные

76/ Лизинговые платежи

Отражен аванс по цене выкупа в составе лизингового платежа

Данная проводка формирует на Кт 76 окончательную сумму, подлежащую уплате за период ЛД

76/ Лизинговые платежи

Принят к вычету НДС

В части «закрытого» лизингового платежа за истекший период по договору.

Перечисленный в составе платежа аванс по выкупу в вычет не списывается до фактического выкупа объекта

Автомобиль переходит в собственность ЛП.

Цена выкупа не включена в состав лизинговых платежей и оплачивается отдельно

Как учитывается НДС по договорам лизинга: возмещение, переуступка, УСН

Как учитывается НДС при лизинге

НДС по договору лизинга в 2021 году имеет ставки: 0% (нулевую) и 20%. Они зависят от вида имущества, которое предоставляется в лизинг.

Лизингополучатель за владение и пользование вверенным основным средством (ОС) вносит лизинговые платежи. Они включают в себя расходы лизингодателя по приобретению необходимого имущества, его комиссионное вознаграждение, иные затраты, связанные с исполнением обязательств. Эти суммы по своим признакам относятся к объектам обложения НДС, поэтому договорная стоимость должна быть увеличена на сумму НДС.

НДС по договору лизинга в 2021 году имеет ставки: 0% (нулевую) и 20%. Они зависят от вида имущества, которое предоставляется в лизинг.

Если компания-лизингодатель находится на упрощенной системе налогообложения, то лизинговые платежи не подлежат обложению НДС. Во всех остальных случаях применяется соответствующая ставка НДС.

Ниже речь пойдет о том, как определить, облагается ли лизинг НДС, в каком порядке это осуществляется и о других особенностях учета финансовой аренды.

НДС по лизингу при УСН

УСН является спецрежимом, освобожденным от НДС (гл. 26 НК РФ). Упрощенцев – лизингополучателей значительно больше, чем компаний-лизингодателей, которые находятся на УСН. Связано это с тем, что есть ограничения в применении этой системы налогообложения и зависят они от дохода компании и доли юридических лиц в уставном капитале.

Лизингодатель на УСН может выставлять счета-фактуры с НДС — в этом случае он обязан уплатить всю сумму в бюджет. Зачесть же НДС с приобретенного имущества он не может. Такого права законодательство ему не предоставляет. Лизингополучатель, выбравший УСН «доходы минус расходы», учитывает НДС, полученный при передаче основного средства в составе его стоимости. Такое же условие действует при учете услуг аренды по договору лизинга.

НДС по лизингу у ИП

Если ИП находится на общем режиме налогообложения, то он является плательщиком НДС. Правила учета по операциям лизинга у него такие же, как у лизингополучателя в форме ООО.

Лизингодателем ИП быть не может, так как законодательством лизинговые компании определены как коммерческие организации с несколькими учредителями.

Если ИП находится на спецрежимах (ЕНВД, УСН, патент) — он неплательщик НДС. Им не платится НДС с реализации товаров и услуг, следовательно, нет оснований к его возмещению из бюджета.

НДС у лизингополучателя

Лизинговые платежи включают в себя НДС, который, на основании ст. ст. 171, 172 НК РФ, предприятие может зачесть из бюджета. В состав ежемесячного платежа по договору входит не только выкупная сумма оборудования, но и услуги лизингодателя. В этом случае сумма НДС к зачету будет выше, чем при оформлении кредита в банке. При правильно оформленных подтверждающих документах НДС при лизинге подлежит возмещению в полном объеме.

Однако на практике встречаются случаи, когда налоговая инспекция пытается разделить НДС с лизингового платежа в разрезе аренды и оплаты основного средства. Но Минфин в письмах от 15 ноября 2004 года № 03 – 04 — 11/ 203, от 23 ноября 2004 года № 03 – 03 – 01 — 04/ 1/ 128 дал разъяснения о невозможности такого деления и подтвердил право организации использовать вычет в полном объеме. С 2004 года такого же вывода придерживаются и арбитражные суды России.

Когда имущество по договору лизинга находится на балансе у лизингополучателя, НДС к вычету принимается ежемесячно. На основании счета-фактуры, сумма вычета заносится в книгу покупок.

Налоговый вычет при лизинге

Налоговый вычет — это сумма, на которую можно уменьшить платежи в бюджет. В основном вычет применяется в отношении НДС. Сумма уплаты налога на добавленную стоимость уменьшается на величину поступивших товарно-материальных ценностей или оказанных услуг.

Лизинговая система построена так, что бюджет должен все время делать возврат НДС компаниям-лизингодателям. Оплачивая поставщикам дорогостоящее имущество, они осуществляют погашение НДС с его полной стоимости. После передачи оборудования в аренду компания получает платежи значительно меньше его стоимости. Таким образом, вычет НДС по лизингу у лизингодателя всегда больше, чем уплата.

Возмещение НДС при лизинге у лизингополучателя в случае, когда имущество передано на баланс получателя, также сопряжено с проблемами. Условием возмещения НДС является факт приходования ТМЦ на баланс организации или оказания ей услуг. В этом случае фирмы постоянно имеют НДС к возмещению по договору лизинга до момента его окончания.

Проблемы возврата НДС из бюджета возникают в случаях, когда налогоплательщик не может предоставить полный пакет документов или часть из них не соответствует требованиям НК РФ.

Приобретенное в лизинг имущество должно полностью участвовать в видах деятельности, подлежащих обложению НДС. Тогда налог с арендных платежей возмещается в полном объеме. Иногда организация ведет свою деятельность в нескольких направлениях, включая те, что не облагаются НДС. В этом случае налог с лизинговых платежей подлежит пропорциональному распределению на все виды производств. НДС со льготируемой деятельности не принимается к вычету.

Как вернуть НДС по лизингу

При заполнении декларации по НДС, из размера налога, начисленного по реализации и авансам, вычитается НДС по лизинговым платежам. В случае когда размер вычета НДС превышает его значение к уплате, согласно ст. 21 НК РФ, эту сумму можно подать на возмещение, то есть возвратить из бюджета.

Возврат НДС при лизинге возможен только при соблюдении следующих условий:

Для возврата суммы из бюджета необходимо:

Предприятию могут отказать в возмещении НДС в случае, если оно находится в стадии банкротства, оплату по договору производило векселями, договорами цессии или с привлечением займов.

НДС при переуступке

Переуступка лизинга — это цессия. Возникает потребность в этом действии в большинстве случаев из-за неплатежеспособности лизингополучателя. Согласно п. 1 ст. 146 НК РФ, передача прав на имущество облагается НДС.

При договоре цессии налоговую базу устанавливают на основании ст. 154 НК РФ. Значение определяется как разница между суммой первоначального договора и всеми платежами по нему, включая авансовые.

Согласно ст. 174 НК РФ, новый участник договора может предъявить к вычету НДС по сумме оставшихся платежей по договору лизинга при наличии счета-фактуры.

НДС при досрочном погашении лизинга

При досрочном выкупе лизингового имущества особенности учета возникают как у лизингополучателя, так и у лизингодателя и зависят они от того, на чьем балансе учитывался объект.

Если стороны договорились, что лизингодатель учитывает ОС на своем балансе, то досрочное погашение требует выполнения проводок в следующей последовательности:

Если стороны пришли к соглашению, что лизингополучатель учитывает ОС на своем балансе, то досрочное погашение фиксируется следующим образом:

В обоих описанных случаях операция не является предоплатой и НДС ставится к зачету из бюджета или к уплате на основании счета-фактуры.

НДС у лизингодателя

Приобретая товар для последующей сдачи его согласно договоренности, лизингодатель берет всю сумму НДС с этой операции к возмещению. Фактически сумма продажи оборудования делится на длительный период, растягивая НДС к уплате по сделке на годы. За счет постоянно приобретаемого имущества лизинговые компании формируют стабильный вычет по НДС. Возмещая этот вычет из бюджета, лизинговый бизнес сам имеет возможность кредитоваться в банке и успешно исполнять свои обязательства.

Проводки по НДС по договору лизинга

Ведение бухучета по операциям лизинга регламентируется соответствующим приказом Минфина РФ от 17 февраля 1997 года № 15. Объект лизинга может учитываться на балансе одной из сторон: лизингодателя или лизингополучателя. Этот порядок закрепляется в договоре или в дополнительном соглашении к нему.

В бухучете он, как правило, показывается на счете основных средств. Если имущество учитывается на балансе лизингодателя (счет 01 «Основные средства»), то лизингополучатель отражает его стоимость на забалансовом счете 001 («Арендованные основные средства»).

Учет всех расчетов по договору лизинга производится на счете 76, с отдельной аналитикой по платежам: аванс (для учета авансов), текущие платежи (ежемесячные платежи), выкупная стоимость (стоимость имущества при выкупе). Далее принимаются в расчет все нюансы учета продавца и покупателя лизингового имущества.

Проводки по НДС у лизингополучателя

По договору лизинга, у лизингополучателя имущество будет учитываться на забалансовом счете. Амортизационные отчисления он делать не будет, так как забалансовые счета не предусматривают изменения стоимости до перехода права собственности. Остальные операции по договору отражаются в соответствии с предоставляемыми документами лизингодателя. Бухгалтерские проводки:

После выполнения всех обязательных платежей, лизингополучатель сторнирует сумму с забалансового счета, делая проводку по кредиту 001. Одновременно имущество ставится на балансовый счет лизингополучателя (Дебет 01 Кредит 02 — сумма основного средства за минусом НДС, так как сумма НДС по имуществу принималась к зачету по выставленным счетам-фактурам лизингодателя).

Проводки НДС у лизингодателя

В случае, когда имущество, согласно договору остается на балансе лизингодателя до полного выкупа, отражать амортизацию и НДС будет он. В бухгалтерском учете используется счет 03, субсчет «Материальные ценности, предоставленные во временное пользование». Проводки при лизинге ОС будут, с учетом его амортизационных отчислений, следующие:

| Проводка | Действие |

| Дебет 08 Кредит 60 | Поступление ОС на баланс лизингодателя |

| Дебет 19 Кредит 60 | Отражение НДС по поступившему ОС |

| Дебет 03 Кредит 08 | Принятие ОС к учету (в момент подписания договора лизинга) |

| Дебет 68 Кредит 19 | Взятие НДС к вычету (после подписания договора) |

| Дебет 20 Кредит 02 | Начисление амортизации ОС (ежемесячно, до момента выкупа ОС или до момента истечения срока полезного использования) |

| Дебет 51 Кредит 62 | Отражение поступившего ежемесячного платежа лизингополучателя |

| Дебет 62 Кредит 90 | Отражение выручки по платежу |

| Дебет 90.03 Кредит 68 | Начисление НДС 20% от поступившей суммы |

| Дебет 01 Кредит 03 | Списание первоначальной стоимости ОС в момент передачи его лизингополучателю |

| Дебет 02 Кредит 01 | Списание начисленной до момента выкупа амортизации ОС |

| Дебет 91.2 Кредит 01 | Списание на прочие расходы остаточной стоимости ОС за минусом амортизации. |

| Дебет 62 Кредит 91 | Учет дохода (выкупной стоимости) ОС |

| Дебет 91 Кредит 62 | Начисление НДС с выкупной стоимости |

Примеры проводок, приведенные выше, дают исчерпывающее понятие о порядке отражения операций у лизингодателя и выделения НДС.

На учет лизингового имущества, как видно выше, влияет несколько факторов: срок договорных отношений, порядок выкупа, момент фиксации права собственности на предмет договора, проводки.

(1).jpg)