Банковские мошенники снова активизировались. Вас тоже могут обмануть Как защититься и что делать, если это произошло

«На такое поведется только бабушка из глухой деревни без интернета» — обычная реакция многих людей на истории о телефонных мошенниках. Тем не менее, по статистике, жертвами вишинга становятся люди разных возрастов, профессий и уровня доходов. В прошлом году в России со счетов было похищено более 6,4 миллиарда рублей, при этом 69 % операций злоумышленники совершили с помощью информации, которую получили от своих жертв. А результаты опроса аналитического центра НАФИ показали, что 27% владельцев банковских карт готовы раскрыть посторонним персональные данные – срок действия и цифры на обратной стороне карты. Рассказываем, какие схемы обмана сейчас используют телефонные мошенники и почему пострадать от них могут не только доверчивые пенсионеры.

От «voice fishing» — метод мошенничества, когда по телефону преступники обманом узнают пароли и коды для доступа к банковским счетам или уговаривают перевести им деньги якобы для сохранности.

Робот и Ассоциация банков

Несколько месяцев назад посреди рабочего дня Светлане (имя изменено по просьбе героини. — Прим. ред.) позвонила мошенница, представившаяся сотрудницей Альфа-банка. Она предупредила девушку, что средства с ее карты только что пытались снять в аэропорту Домодедово, но банк этого не допустил — и сейчас нужно защитить деньги на счетах дополнительно. «Я довольно часто общаюсь с работниками банков и могу сказать, что разговаривала эта женщина точно как они: быстро, вежливо, грамотно, использовала типичную лексику», — вспоминает Светлана.

Мошенница убедила девушку, что данные карты могли утечь во время использования банкомата и сейчас, чтобы никто не попытался снять деньги снова, ей нужно дать доступ банковским работникам к личному кабинету, назвав код из СМС-сообщения. Светлана говорит, что прекрасно знала, что коды и пароли не должен знать никто, и мошенница даже напомнила об этом правиле, но при этом предложила назвать код не ей, а боту и произнести фразу: «Я подтверждаю операцию».

Я набрала номер Сбербанка, сказала, что только что общалась с их сотрудником, а мне отвечают, что это были мошенники

После этого мошенница посоветовала Светлане проверить, все ли в порядке с деньгами на счетах банков-партнеров, например Сбербанка. «Я помнила, что у Альфа-банка не так много партнеров и Сбербанка среди них точно нет, потому что, если снимать деньги в их банкоматах, процент будет огромный. Но в тот момент я почему-то ей поверила», — говорит Светлана. Звонок перевели на другую женщину, и она объяснила, что деньги на этом счете тоже под угрозой и нужно срочно перекинуть их в банк-посредник. Светлане пришел код подтверждения с официального номера Сбербанка, но звонок сорвался. «Я стала им перезванивать, но трубку никто не брал. Тогда я набрала номер Сбербанка, сказала, что только что общалась с их сотрудником, а мне отвечают, что это были мошенники», — вспоминает Светлана. Мошенникам удалось похитить у нее 80 тысяч рублей — как оказалось, их перевели на Qiwi-кошелек.

С карты Николая мошенники сняли все деньги практически по такой же схеме: звонок от человека, представившегося сотрудником Альфа-банка, просьба сказать код боту и проверка карты в Сбербанке. Николай рассказывает, что мошенник правильно называл данные его счетов и карт и перечислил последние операции. Как эта информация могла попасть к злоумышленникам, молодой человек не понимает: платежей на подозрительных сайтах он не совершал. Код подтверждения для перевода средств на безопасный счет пришел в тот же тред, куда попадают все СМС от банка, а мошенница попросила назвать код не ей, а роботу-помощнику. Все это убедило Николая, что он разговаривает с настоящими сотрудниками Альфа-банка, Сбербанка и Ассоциации банков (такой организации не существует вообще). Но после того, как он назвал код, деньги с его карты ушли на неизвестный счет в ВТБ, и звонок оборвался. «Я понял, что это были мошенники, которые украли у меня все мои сбережения подчистую», — говорит Николай.

Звонок из тюрьмы

Телефонным мошенничеством часто занимаются заключенные, и если преступление раскрывают, то человек получает еще несколько лет к тому сроку, который уже отбывает. Но, помимо них, есть организованные и хорошо подготовленные группы мошенников на свободе. Ведущий специалист лаборатории компьютерной криминалистики Group-IB Артем Артемов рассказывает, что не так давно в Москве задержали одну из таких групп. С утра они садились в машину, выезжали на МКАД и катались по нему весь день, обзванивая людей со всей России, чтобы невозможно было отследить их местоположение. Артемов говорит, что у мошенников есть скрипты, по которым они общаются с жертвами, распределение ролей, а многие умеют менять голоса.

Данные клиентов либо массово сливают недобросовестные банковские сотрудники, либо злоумышленники заказывают пробить конкретного человека

Чтобы жертва поверила, что ей звонит сотрудник банка, преступники готовы назвать ее данные — номер паспорта, карты или счета, иногда они перечисляют даже последние операции. Артемов объясняет, что данные либо массово сливают недобросовестные банковские сотрудники, либо злоумышленники находят инсайдера в банке и заказывают пробить конкретного человека, но это делается намного реже. Эксперт объясняет, что можно попытаться провести любую операцию со счетом жертвы, и тогда настоящий владелец получит СМС или пуш-уведомление с кодом безопасности, а мошенникам остается его только узнать — убедить человека назвать его или использовать схему с ботом. В отчете Райффайзенбанка «Тренды карточного фрода — 2019: год социальной инженерии» приводится еще один способ завладеть проверочным кодом — преступники просят ввести его в тональном режиме.

Не только банки

Артем Артемов считает, что информация недостаточно защищена не только в банках, но и в других компаниях. Преступники могут заполучить базу данных, например, клиентов магазина, с номерами телефонов и карт, а потом продавать ее на закрытых ресурсах или в даркнете. Представляются мошенники тоже не только сотрудниками банков, но и, например, потенциальными покупателями товара с сайта бесплатных объявлений, работниками Пенсионного фонда или оператора связи. Главное — получить нужные данные или код безопасности.

Я была уверена, что стою в салоне МТС и разговариваю с сотрудником МТС по телефону

В сентябре прошлого года Екатерина получила сообщение от МТС о том, что ей нужно срочно предоставить свои паспортные данные, иначе ей отключат номер телефона. Чтобы этого не произошло, нужно было либо обратиться в салон, либо позвонить по телефону или по электронной почте из сообщения. «Честно, я не удивилась наличию мобильного и почты, так как долго была VIP-клиентом МТС и у меня был персональный менеджер. К тому же я не слышала о таком виде мошенничества. Но звонить я не стала, потому что не люблю говорить по телефону», — говорит Екатерина. Уверенности в том, что это простая формальность, добавляло и то, что сообщение пришло в официальный тред, куда приходят все сервисные СМС от оператора связи. Через неделю Екатерина зашла в салон МТС, но сотрудники не нашли никаких проблем с ее паспортными данными и просто посоветовали позвонить по номеру из сообщения.

Небезопасный счет

Иногда мошенникам даже не приходится собирать о жертве всю информацию: часто они называют первые цифры на карте (они одинаковые для всех клиентов одного банка) и последние, которые видны при оплате. «Банковские служащие» разговаривают грамотно и убедительно, звонок поступает с официального номера банка, который подменили с помощью программы, а жертву стараются напугать и заставить действовать как можно быстрее. Так больше шансов, что человек начнет паниковать, перестанет трезво оценивать ситуацию и не успеет понять, что его обманывают.

Одна из популярных схем, которую используют мошенники, предполагает, что жертва должна снять деньги со своего счета и внести на другой, безопасный. Ирина рассказывает, что так отправила преступникам 30 тысяч рублей. Сначала ей позвонил молодой человек, представившийся сотрудником Сбербанка, потом подключился его коллега из службы безопасности. В итоге они уговорили женщину срочно обналичить деньги в ближайшем терминале и там же перевести их на резервный счет по номеру телефона. «Испугавшись, я рванула в отделение банка. Все это время мой спаситель был на связи, а я не сбрасывала звонок, — рассказывает Ирина. — После того, как я сняла сумму, мне продиктовали номер мобильного телефона. Деньги улетели на чужой счет, а предполагаемый сотрудник сообщил о поступлении и посоветовал скачать приложение из Google Play, чтобы „никто другой не смог получить доступ к моему счету“. На самом деле благодаря ему они могли видеть все, что происходило на моем экране». Ирина говорит, что заподозрила неладное только после того, как преступники стали уговаривать ее по той же схеме обналичить деньги со сберегательной книжки, баланс которой было видно в личном кабинете банка.

Мошенница пытается выманить код из смс для «подключения услуги»

Мы постоянно твердим, что код из смс никому говорить нельзя. Тем приятнее видеть, как это знание спасает деньги.

Вот несколько признаков, что звонок от мошенников:

Чтобы не слушать разговор — вот что там произошло

Читателю на мобильный поступил входящий звонок с неизвестного городского номера. Девушка представилась сотрудницей известного банка, обратилась по имени и отчеству и предложила рассказать про специальные предложения от банка.

Сначала она предложила бесплатно увеличить кредитный лимит по карте — читатель отказался. Сразу поступило второе предложение: подключить бесплатную услугу, которая уменьшает ставку по кредитной карте, если не погасить задолженность в беспроцентный период. На это предложение читатель согласился, и сотрудница начала «подключение» услуги.

После этого банк отправил на телефон клиента смс с кодом. Мошенница представила все так, будто это код для подключения услуги: она попросила сообщить этот код и произнести слово «подключить». Конечно, не ей, это небезопасно. Система переключит разговор на робота. Он-то уж точно не станет использовать полученную информацию во вред клиенту.

В результате мошенникам удалось выманить номер паспорта, но код из смс читатель не сообщил — это и спасло его деньги.

Как мошенники завоевали доверие

Во время разговора мошенники убедили читателя, что звонят из банка, и расположили его к общению. Вот как им это удалось.

Обратились по имени и отчеству. Мошенники в начале разговора обратились к нашему читателю по имени и отчеству и, по его словам, этим завоевали его доверие. Кроме того, они знали последние четыре цифры номера карты, которые упомянули в специальном предложении. У читателя создалось впечатление, что такая информация может быть только у банка — а значит, звонит настоящий сотрудник.

Но чтобы узнать эти данные о владельце карты, достаточно номера телефона. В 2019 году Банк России запустил систему быстрых платежей, СБП, которая позволяет переводить деньги между разными банками по номеру телефона. Перед отправкой платежа система подскажет имя получателя — для проверки, чтобы деньги ушли по адресу.

Но не всем можно перевести деньги через СБП. Чтобы выполнить перевод, оба банка — отправителя и получателя средств — должны подключиться к системе, а оба клиента должны разрешить перевод через систему в интернет-банке или мобильном приложении. Когда клиент банка подключил свой счет к СБП, узнать его имя по номеру телефона может любой пользователь системы, даже если их счета открыты в разных банках.

В приложении Тинькофф-банка при переводе по номеру телефона видны имя и первая буква фамилии. Видны счета и в других банках

Мошенница знала последние четыре цифры номера карты. Узнать номер карты сложнее, чем имя и отчество, но тоже возможно. Некоторые банки при переводе своему клиенту по номеру телефона сообщают больше информации. Например, при переводе по номеру телефона внутри Сбера приложение кроме имени покажет еще и часть номера карты. Полный номер таким способом узнать не получится, но последние четыре цифры приложение показывает.

Скорее всего, мошенники перебором номеров нашли данные читателя. Они не были нацелены на конкретного человека и собирали базу для обзвона из тех номеров, для каких смогут узнать данные владельца. Получив имя и отчество, мошенники звонят по этому номеру телефона от имени банка, в котором нашелся счет.

Есть и другие варианты. Возможно, мошенники воспользовались одной из нелегальных баз данных. Или у них есть свой человек в банке.

Иногда через приложение банка можно также узнать номер счета другого клиента по его номеру мобильного. В любом случае, если звонящий знает ваше имя и какие-то личные данные, это не гарантия, что вам звонит сотрудник банка.

Сбер по номеру телефона для своих клиентов показывает имя, отчество, первую букву фамилии и часть номера карты

Услугу для снижения ставки, на которую согласился наш читатель, назвали частью премиального пакета. Клиент может подумать, что такие пакеты предлагают только лучшим, — так мошенники усыпляют бдительность и отключают логику. При слове «бесплатно» бдительность отключается еще быстрее.

Скорее всего, в арсенале мошенников есть и другие «услуги», которые они предлагают в зависимости от ответов жертвы. Главное, чтобы разговор продолжился.

Для сообщения кода из смс переключают на «автоматизированную систему». По версии мошенницы, это нужно для безопасности: людям сообщать этот код нельзя, а роботам — пожалуйста. Конечно, это бред: перевод звонка на «робота» легко сымитировать, клиент никак такое не проверит. Мошенник продолжает слушать жертву, заходит с помощью кода в ее интернет-банк и крадет деньги.

Самозащита от мошенников

Что еще настораживает в разговоре

Читатель не почувствовал подвоха в начале разговора и спохватился только на последнем этапе — когда мошенники попросили код из смс. Это главный признак, по которому можно определить мошенников. Номер телефона тоже не так важен: сотрудники банка могут звонить с разных номеров, а мошенники научились подменять номера.

Но в разговоре нашлось еще несколько подозрительных признаков.

Посторонний шум. Сотрудники банков обзванивают клиентов с рабочих мест в офисе или из колцентра. Обычно при таких разговорах не слышно постороннего шума или чужой речи. Мошеннические колцентры часто выдает шум или голос соседнего оператора: банк вряд ли организует работу колцентра так, что клиент через телефон сможет услышать информацию о другом клиенте.

В случае с читателем мне показалось, что «сотрудница банка» звонила из детского сада: на фоне громкий детский голос и крики. Во время пандемии многие работодатели разрешили сотрудникам работать из дома, но банки обычно выдвигают требования к рабочему месту, особенно для общения с клиентами. Например, большинство операторов Тинькофф-банка и до пандемии всегда работали из дома, но по требованиям им нужна гарнитура с микрофоном и тишина в комнате.

Неграмотная речь собеседника. Сотрудников колцентра в банке учат правильно произносить слова, а руководители проверяют их работу по записям звонков. Банк вряд ли оставит на работе оператора, который неграмотно общается.

В записи разговора с читателем «сотрудница банка» говорила неуверенно: очень торопилась, часто оговаривалась и не знала, как отвечать на вопросы, поэтому придумывала ответы на ходу. А чего стоят «кредитные средства» с ударением на последний слог!

Запрос персональных данных. Когда сотрудник банка звонит клиенту, он уже знает его персональные данные, ему не нужно спрашивать. Кодовое слово, полное имя и номер паспорта могут спросить для идентификации, только если звонит сам клиент. А для подключения услуги или смены тарифа обычно хватает устного согласия.

Если не уверены, что разговариваете с сотрудником банка, попросите его добавочный номер и перезвоните по номеру банка, указанному на карте. Если связаться через добавочный невозможно, уточните информацию у оператора и примите решение позднее, а для подключения услуги перезвоните в банк.

Что делать, если сообщили код мошенникам

У героя этой статьи все кончилось хорошо: он не сообщил код из смс. Вместо этого он завершил звонок и перезвонил в банк по номеру с карты. Специалист проверил последние операции по карте и убедился, что мошенники не смогли получить доступ к деньгам.

Если сталкивались с другими разводами, пишите. Прищуримся.

Как устроен бизнес мошенников, звонящих как будто из банка

Волна мошенничества с банковскими картами оставляет тысячи людей без копейки.

Казалось бы, схема стара, как мир. Но почему она до сих пор работает?

Как работает этот вид мошенничества

Цель мошенников – завладеть вашими деньгами. Для этого достаточно получить от вас полные данные карты (номер, дата окончания срока действия и CVV/CVC-код), создать с неё перевод и подтвердить его кодом из SMS, которое придет на ваш телефон.

Самый популярный способ сделать это – позвонить и представиться сотрудником банка. Повод может быть любой:

▪ агрессивный: ваша карта заблокирована;

▪ нейтральный: нам нужно уточнить ваши данные, подтвердите перевод с карты и т.д.;

▪ соблазняющим: вам пришел перевод на несколько тысяч, чтобы получить его, сообщите данные карты.

Количество вариантов зависит от фантазии организаторов схемы. Им выгодно менять формат, чтобы жертвы не привыкали.

Как мошенники узнают ваше имя и личные данные?

Мошенникам даже не надо знать номер вашей карты. Достаточно номера мобильного.

Часто по номеру мобильного можно узнать, как вас зовут. В мобильном приложении Сбербанк покажет имя, отчество и первую букву фамилии. Тинькофф – имя и первую букву фамилии.

Есть и другие способы узнать имя по номеру телефона. Да и в Гугле никого не банили.

Номер карты многие тоже часто сбрасывают в личку. Такое есть везде – от родительских чатов в WhatsApp до сборов денег в социальных сетях.

Дальше – дело техники. Если вам внезапно позвонит сотрудник банка, назовет вас по имени-отчеству, продиктует номер вашей карты, разве вы не поверите ему?

Откуда мошенники берут номера телефонов для обзвона

Раньше данные банковских карт выманивали в основном одиночки. Нередко они при этом находились за решеткой. Номера мобильных меняли, как перчатки. Карты были зарегистрированы на подставных лиц.

Сами понимаете, таким людям терять особо нечего. И времени свободного много.

Сейчас в игру вступили целые колл-центры. Данные массово парсят – телефоны берут на сайтах бесплатных объявлений, в соцсетях и т.п.

Работают и по купленным базам. Чаще всего их сливают сами сотрудники банков. Там есть ФИО, номер телефона и часть номера карты. Как минимум.

Наконец, мошенники используют дыры в ПО. Через них похищают либо данные клиентов, либо воруют деньги.

Есть информация, что один известный банк только недавно закрыл дыру, которая позволяла сделать перевод без согласия клиента. Не требовалось даже CVV – только номер карты, телефона и одноразовый код из SMS.

Сколько таких уязвимостей приносит (или будет приносить!) кому-то стабильный доход, никто не знает. И не узнает.

Как работают «чёрные» колл-центры мошенников

Набрать персонал в такой колл-центр несложно. Не нужно быть гениальным психологом, когда есть методичка и скрипты, отточенные на реальных жертвах.

Работать в колл-центры идут люди, которые хотят быстрых и легких денег. Правда, текучка огромная. Неэффективных сразу увольняют.

Кто-то не выдерживает. У кого-то не получается. Кто-то начинает тратить деньги на алкоголь и наркотики.

Новичков сажают “открывать сделки”. Их тренируют говорить по скриптам – заранее подготовленным сценариям.

Более опытные “закрывают сделки”. Они давят на клиентов, чтобы не ушли.

Люди из мест лишения свободы тоже порой работают на такие колл-центры. Особенно если уже имели опыт. Но их сравнительно мало.

Как делят доходы

Люди, работавшие в подобных схемах, анонимно сообщали, что прозвонщик получает до 20% от суммы, если работает один. Если один человек сделку открывает, второй – закрывает, то оба получают по 10%.

Остальные деньги – зарплата организаторов схем, оплата “крыши”, закупка оборудования, аренда офисов. Деньги нужны на покупку данных: уникальная база обойдется в пару тысяч долларов, доступ к общей вдвое дешевле.

Деньги выводят через карты, оформленные на случайных людей. “Дропы” снимают их в банкоматах.

Но в последнее время мошенники чаще используют криптовалюту. Она не имеет правового статуса в РФ и часто не позволяет отследить транзакции (особенно если это анонимная монета вроде Monero или ZCash либо используется сервис-миксер).

В крупном городе может быть несколько десятков фирм, которые занимаются такого рода мошенничеством. Обороты представьте себе сами.

Почему же так сложно понять, что с вами разговаривает мошенник

Потому что это подготовленные специалисты. А любитель почти всегда проиграет профессионалу.

Для создателей таких схем пробив клиентов банков – просто бизнес. Который не стоит на месте, а растет и развивается.

Совершенствуются скрипты. Оттачиваются приемы психологического давления. Покупаются все более подробные базы. Работают с наиболее уязвимыми людьми.

К тому же не все читают эти ваши интернеты. Простой эксперимент: можно позвонить десяти пожилым знакомым, представиться сотрудником банка и попросить назвать данные карты. Можете в комментариях написать, сколько CVV/CVC-кодов вы получили.

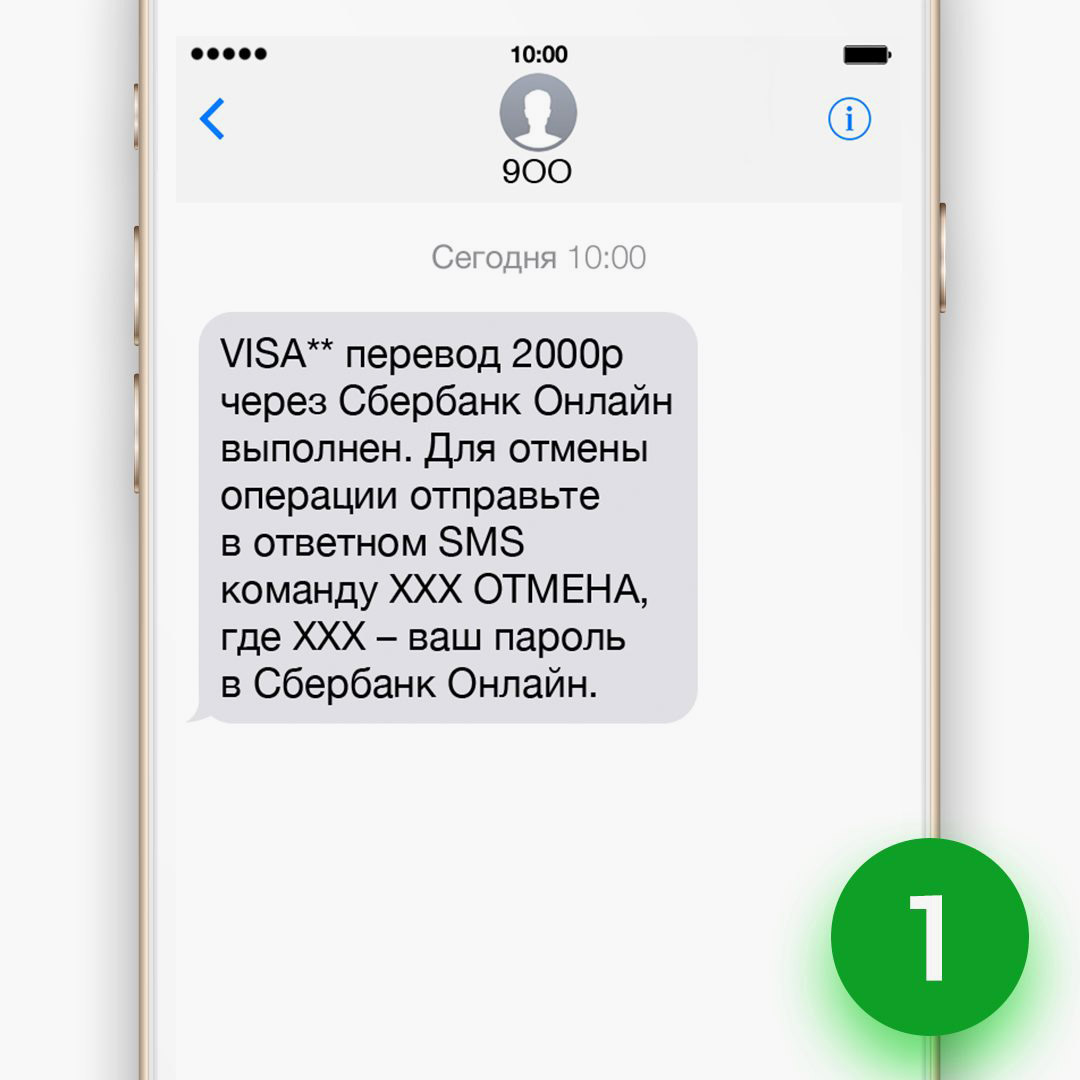

Часто колл-центры маскируют настоящие номера банков похожими комбинациями букв и цифр. В результате 900 превращается в 9ОО – 9 и две буквы “О”, например.

Мошенники используют заранее записанные фрагменты, чтобы убедить вас в серьёзности системы. Вот пример:

Похожие примеры – здесь, здесь и здесь. Таких видео на YouTube тысячи.

Но это история не про высокие технологии. А про методы социальной инженерии. И про доверие к человеку, наделенному пусть маленькой, но властью. Тем более если он делает вид, что хочет помочь.

Раньше разводилы работали топорнее, давили авторитетом, угрожали. Теперь это “команда профессионалов”.

Каждый из них готов потратить на вас 10-20 минут времени или больше. Простая арифметика: разделите остаток на вашей карте на 5 (20% от суммы – доход сотрудника черного колл-центра). Практически наверняка вы столько за 10-20 минут не зарабатываете.

Что делать, если вам кажется, что звонок из банка был мошенническим?

Если вы хоть немного сомневаетесь в том, что вам звонит сотрудник банка, положите трубку. А затем перезвоните в банк сами – номер горячей линии указывается на самой карте. Также он есть на официальном сайте банка и в мобильном приложении.

▪ 900 (бесплатно с любого мобильного в России)

▪ +7 495 500-55-50 (по тарифам вашего оператора из любой точки мира)

▪ +7 495 78 888 78 (для Москвы, МО и из-за границы)

▪ 8 800 200 00 00 (для звонков с мобильных и стационарных телефонов в регионах)

▪ 8 800 555 22 44 (бесплатно с городских и мобильных в России)

▪ +7 495 648 11 11 (по тарифам вашего оператора из любой точки мира)

▪ +7 (495) 777 24 24 (для звонков из Москвы и из-за границы)

▪ 8 (800) 100 24 24 (для звонков из регионов России)

▪ +7 495 224 44 00 (для звонков из Москвы)

▪ 8 800 444 44 00 (бесплатный звонок по России)

▪ +7 495 777 17 17 (для звонков из Москвы и из-за границы)

▪ 8 800 700 17 17 (для звонков из регионов России)

▪ 8 (800) 200-07‑08 (для звонков по России)

▪ +7 (495) 133-07‑08 (для звонков из-за границы)

1. Если у мошенников могут быть данные вашей карты, заблокируйте её по звонку в банк или в мобильном приложении. То же самое стоит сделать, если вы получили SMS от банка о странном списании средств или видите подозрительную покупку в истории транзакций мобильного приложения.

2. Сотрудник банка никогда не попросит номер карты и уж тем более CVV/CVC-код или PIN-код.

Специалист может только уточнить лишь последние четыре цифры карты, чтобы понять, с какой именно из ваших карт предстоит работать. Сотрудники крайне редко задают дополнительные вопросы – только если вы забыли ответ на секретный вопрос и хотите сменить пароль.

Да и вообще сотрудники банков нечасто звонят клиентам – это скорее исключение. Только если что-то случилось или если нужно предложить новую услугу.

3. Все решения, кроме блокировки карты, можно принять позднее. Поэтому пообещайте подумать, выдохните и положите трубку. А потом перезвоните сами по номеру, который указан на вашей карте.

4. Вы всегда можете обратиться в отделение банка. Там уж точно сотрудники настоящие.

Главное: если мошенники таким образом выудят ваши деньги, вернуть их будет практически невозможно. Так что будьте начеку.